CÁLCULO DE LA GANANCIA EN LA ENAJENACIÓN DEL USUFRUCTO O LA NUDA PROPIEDAD DE UN BIEN

10/8/2022

Como parte de la reforma fiscal para 2022, se reformó el artículo 19 de la Ley del ISR, para incorporar el procedimiento que se debe seguir cuando se enajena por separado alguno de los atributos de un bien, ya sea el usufructo o la nuda propiedad, y se incorporaron otras disposiciones en relación con este tema que repasaremos brevemente.

De acuerdo con el derecho civil, cuando una persona adquiere la propiedad un bien obtiene su pleno dominio, y el pleno dominio se divide en nuda propiedad y usufructo, que son derechos diferentes que recaen sobre un mismo bien. Al definir estos atributos por separado, tenemos que:

- La nuda propiedad como su nombre lo indica, es el derecho de propiedad de una persona sobre un bien, sin embargo dicho individuo no es poseedor del bien, ya que no tiene el uso y disfrute del mismo.

- El usufructo por su parte, otorga el uso y disfrute, es decir la posesión, pero no la propiedad del bien.

Estos atributos se separan cuando la persona que tiene ambos derechos sobre un bien, constituye un usufructo sobre dicho bien, es decir transfiere el derecho de uso o goce a otra persona, ya sea a título gratuito (cesión) u oneroso (enajenación) y se queda con el derecho de propiedad del bien o nuda propiedad. También es posible vender la nuda propiedad a un tercero siempre que se respete el usufructo previamente constituido. Por su parte el usufructuario también puede arrendar o vender su usufructo a un tercero.

Por ejemplo, el dueño de un terreno agrícola puede otorgar el usufructo del mismo a otra persona (usufructuario) para que esta lo cultive y pueda consumir o vender los productos obtenidos; por su parte el usufructuario debe cuidar el terreno y devolverlo al dueño cuando se cumpla el plazo establecido, si el usufructo es por tiempo definido, o bien, el usufructo se extinguirá cuando fallezca el beneficiario si el usufructo es vitalicio.

Cuando termina o se extingue el usufructo se consolida el dominio del bien, y coinciden en el nudo propietario tanto la nuda propiedad como el usufructo, obteniendo su pleno dominio, por lo que la Ley del ISR, a través del artículo 18 fracción XII, considera que cuando esto sucede, la persona moral que ostente la nuda propiedad del bien debe acumular el ingreso del usufructo a valor de avalúo.

Además a partir de 2022, los notarios y demás fedatarios deben informar a la autoridad fiscal en un plazo de 30 días, sobre las operaciones de desmembramiento de los atributos de la propiedad que se realicen mediante escritura pública, a través de una declaración que se presentará conforme a las reglas de carácter general del SAT.

De acuerdo con lo anterior, el último párrafo del artículo 19, aclara que tratándose de bienes en los que se enajene únicamente el usufructo o la nuda propiedad, la ganancia se determinará restando del precio obtenido, el monto original de la inversión en la proporción del precio que corresponda al atributo transmitido conforme al avalúo que se deberá practicar por persona autorizada por las autoridades fiscales. La proporción se calculará dividiendo el precio del atributo transmitido entre el valor correspondiente a la totalidad del bien.

Veamos un ejemplo:

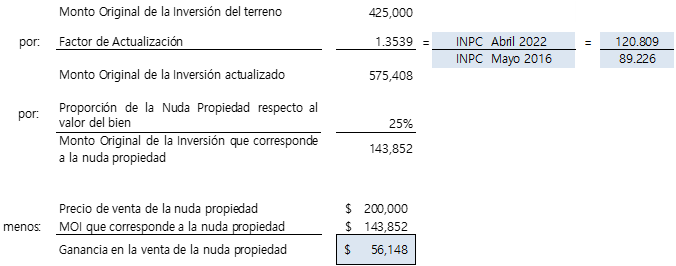

En el mes de mayo de 2022 una persona moral decide vender en $200,000 la nuda propiedad de un terreno de su propiedad, conservando el usufructo del mismo. Dicho terreno se adquirió en mayo de 2016 por un importe de $425,000 y de acuerdo al avalúo practicado por persona autorizada, la nuda propiedad tendría un valor de $106,250 y el usufructo de $318,750. ¿Cuál será el monto del ingreso acumulable de la empresa por esta operación?

Primero es necesario calcular la proporción que representa el valor de la nuda propiedad respecto del valor total del bien:

Y posteriormente se calcula la ganancia conforme a lo siguiente:

Este procedimiento se estableció como consecuencia de que algunos contribuyentes obtenían pérdidas fiscales de forma indebida, al comparar contra el precio de venta de uno de los atributos de la propiedad, el monto original de la inversión correspondiente al valor total del bien.

Por último, es importante mencionar que cualquier bien puede separarse en sus atributos y realizarse operaciones distintas con ellos, es decir, el usufructo puede constituirse sobre terrenos y sobre cualquier bien del que se tenga la propiedad, ya sean bienes inmuebles, muebles, acciones, etc., de modo que es importante considerar que en el caso de otros activos fijos, para determinar la ganancia se deberá seguir el mismo procedimiento, pero considerando la parte aún no deducida o cantidad pendiente de deducir del bien.