CONSIDERACIONES PARA EL CIERRE DEL EJERCICIO FISCAL 2023 DE LAS PERSONAS MORALES DEL RÉGIMEN SIMPLIFICADO DE CONFIANZA

11/12/2023

El 2023 es el segundo año de tributación en el Régimen Simplificado de Confianza (RESICO) para aquellas personas morales únicamente constituidas por personas físicas, cuyos ingresos totales del ejercicio inmediato anterior no excedieron de 35 millones de pesos y que no tuvieron algún impedimento para tributar en dicho régimen conforme al artículo 206 de la Ley del ISR.

Recordemos las principales características de este régimen:

- Opera sobre una base de flujo de efectivo.

- Se acumulan los ingresos efectivamente cobrados y se deducen los gastos efectivamente erogados en el ejercicio, en los términos de los artículos 207, 208 y 210 de la Ley del ISR.

- Se deducen las compras en lugar del costo de ventas.

- Los gastos NO deducibles serán los previstos en el artículo 28 de la Ley del ISR.

- Aplica un esquema de deducción de inversiones a menor plazo, es decir con porcentajes de deducción mayores a los previstos en el Título II, aplicables a inversiones de hasta 3 millones de pesos, que se adquieran al comenzar a tributar en el nuevo régimen.

- Los pagos provisionales mensuales se calculan en base a la diferencia de ingresos y deducciones, disminuyendo en su caso la PTU pagada en el ejercicio y las pérdidas fiscales pendientes de aplicar, y aplicando la tasa del 30% prevista en el artículo 9 de la Ley.

Este régimen en base a “flujo de efectivo” puede parecer más sencillo que el Régimen General de las personas morales, sin embargo, hay algunos aspectos que es importante tener presentes para cerrar adecuadamente el ejercicio fiscal 2023 y así evitar contratiempos al momento de calcular el ISR del ejercicio.

1. No se calcula el ajuste anual por inflación ni la ganancia o pérdida cambiaria.

En el caso de las personas morales del Régimen General, estas acumulan el ingreso en un momento que puede ser distinto al momento en que efectivamente lo perciben, así mismo, deducen el gasto en un momento que puede ser distinto al momento en que efectivamente lo pagan.

El tiempo que transcurre entre los distintos momentos, es el que genera un beneficio o perjuicio por los efectos de la inflación, que debe ser reconocido como un ingreso o deducción y es conocido como ajuste anual por inflación.

Lo mismo ocurre con las utilidades o pérdidas cambiarias ya que la equivalencia de la moneda varía entre los momentos de acumulación y cobro en el caso de los ingresos, o entre los momentos de deducción y pago en el caso de los gastos, lo que genera una ganancia o pérdida cambiaria que debe reconocerse fiscalmente.

En el RESICO de las personas morales, al ser un régimen de flujo de efectivo, no existe el efecto del dinero a través del tiempo, ya que se tiene un solo momento para la acumulación de los ingresos: cuando estén efectivamente cobrados en términos del artículo 207 de la Ley del ISR; y un solo momento para la deducción de los gastos: cuando estén efectivamente pagados conforme a lo previsto en el artículo 210 de la Ley del ISR.

Por lo anterior las personas morales del RESICO no tienen la obligación de calcular el ajuste anual por inflación, y tampoco de reconocer las ganancias o pérdidas cambiarias para efectos fiscales, tanto en la declaración anual como en los pagos provisionales del ISR.

2. Cálculo anual de la proporción de prestaciones exentas otorgadas a los trabajadores.

Aunque en este Régimen las deducciones se calculan de manera mensual, no todos los cálculos se pueden determinar de esa manera; tal es el caso de la proporción para determinar si las prestaciones exentas otorgadas a los trabajadores en el ejercicio de que se trate disminuyeron o no, respecto de las otorgadas en el ejercicio fiscal inmediato anterior, lo que sirve para calcular el porcentaje en que dichas prestaciones exentas no serán deducibles en el ejercicio, como lo señala el artículo 28 de la Ley del ISR en su fracción XXX.

Lo anterior debido a que para el mencionado cálculo se requiere conocer el total de prestaciones y remuneraciones pagadas en el ejercicio en curso, pues no existe en la Ley del ISR, ni en las reglas de la Resolución Miscelánea, un procedimiento que establezca cómo determinar esta proporción de manera mensual.

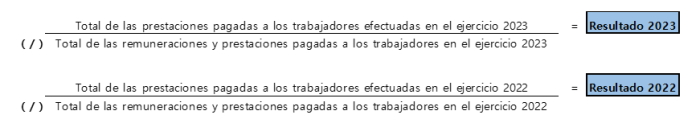

Por lo anterior, en nuestra opinión las prestaciones pagadas a los trabajadores que sean ingresos exentos para ellos, serán deducibles al 100% en los pagos provisionales de enero a noviembre y se deberá realizar un ajuste en el pago provisional correspondiente al mes de diciembre, o bien, una vez que se conozca el total de las prestaciones pagadas en el ejercicio de que se trate, para poder aplicar la mecánica prevista en la Regla 3.3.1.29 de la RMF vigente que indica el cálculo de los siguientes cocientes:

Si el resultado de 2023 es menor al resultado de 2022 se entenderá que hubo una disminución de las prestaciones otorgadas, en este caso NO será deducible el 53% de los pagos que a su vez sean ingresos exentos para los trabajadores.

En caso contrario, si el resultado de 2023 es mayor al resultado de 2022, se entenderá que no hubo disminución en las prestaciones otorgadas, por lo tanto, NO será deducible el 47% de los pagos que a su vez sean ingresos exentos para los trabajadores.

El porcentaje de la nómina no deducible debe manifestarse en la declaración anual del ejercicio 2023.

3. Deducción de Inversiones.

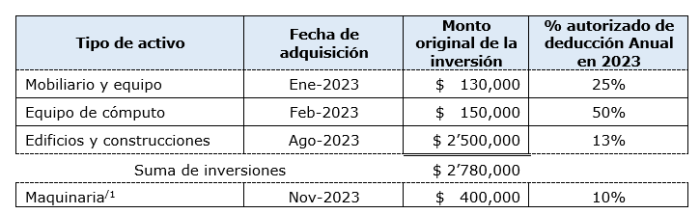

Otra de las diferencias del RESICO con el Régimen General de las personas morales, está en el cálculo de la deducción de inversiones, que si bien se determina con el mismo procedimiento, se aplicarán los porcientos máximos autorizados establecidos en el artículo 209 de la Ley del ISR, los cuales para algunos bienes son mayores a los previstos para el Régimen General; y se podrán aplicar siempre que el monto total de las inversiones en el ejercicio no exceda de 3 millones de pesos.

Así mismo, la Regla 3.13.15 de la RMF para 2023, aclara que al conjunto de inversiones que no excedan de 3 millones de pesos en el ejercicio, se aplicarán los porcientos máximos autorizados establecidos en el artículo 209 de la Ley del ISR, y al resto de las inversiones que se realicen en el mismo ejercicio, y con su adquisición o importación se exceda de la cantidad de 3 millones de pesos, les aplicarán los porcientos máximos establecidos en los artículos 33, 34 y 35 de la misma Ley aplicables al Régimen General, al monto total de cada una de las referidas inversiones, por lo que es importante tener cuidado en este aspecto.

También es importante aclarar que los porcentajes del artículo 209 se aplicarán a las inversiones que se deducirán del 1 de enero de 2022 en adelante.

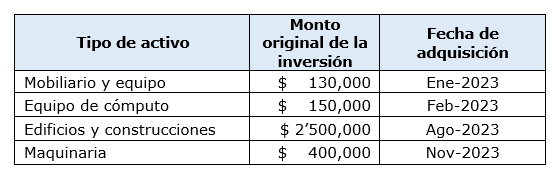

Por ejemplo, una persona moral que comenzó a tributar en el RESICO en el 2022, además de las inversiones que ya tiene, realizó las siguientes inversiones en 2023:

Para determinar la deducción de inversiones aplicará los siguientes porcentajes de deducción conforme al artículo 209 de la Ley del ISR:

1/ Con la adquisición de la maquinaria, el monto total de las inversiones supera los 3 millones de pesos en el ejercicio, por lo tanto, al monto total de la inversión de la maquinaria se le aplicará el porciento de deducción previsto en el artículo 35 de la Ley del ISR (10%).

4. La deducción adicional de inversiones ya no aplica para 2023.

También es importante recordar que el incentivo previsto en la fracción XII del Artículo Segundo de las disposiciones Transitorias de la Ley del ISR, que permitía efectuar una deducción adicional, por las inversiones adquiridas en el periodo comprendido del 1 de septiembre al 31 de diciembre de 2021, aplicando los porcientos máximos autorizados en el artículo 209 de la Ley del ISR, solo era aplicable para la determinación del impuesto del ejercicio 2022 y los pagos provisionales del mismo ejercicio de manera proporcional, por lo que no resulta aplicable para 2023.

5. Mecanismo de Transición para la salida del RESICO.

Otro punto a tener en cuenta es el mecanismo de transición para las personas morales que dejen de cumplir con los requisitos para tributar en este régimen, en estos casos el artículo 214 de la Ley del ISR dispone lo siguiente:

- Deberán cumplir con las obligaciones previstas en el Título II de la Ley, a partir del ejercicio inmediato siguiente a aquél en que dejen de cumplir los requisitos para tributar en el RESICO.

- Para los pagos provisionales que se deban efectuar en términos del artículo 14 de la Ley, correspondientes al primer ejercicio inmediato siguiente a aquél en que se dejó de tributar en el RESICO, se deberá considerar como coeficiente de utilidad el que corresponda a la actividad preponderante de los contribuyentes conforme al artículo 58 del CFF, (el cual puede variar desde el 6% hasta el 50%).

- Deberán presentar a más tardar el día 31 de enero del ejercicio inmediato siguiente a aquél en que dejen de tributar en el RESICO, un aviso de actualización de actividades económicas y obligaciones ante el SAT, no obstante, en caso de que los contribuyentes omitan presentar el aviso, la autoridad fiscal podrá realizar la actualización correspondiente.

- Una vez que empiecen a tributar en el Título II de la Ley, no deberán efectuar la acumulación de los ingresos que hubieran percibido hasta antes de la fecha en que dejen de tributar en el RESICO, siempre que los mismos hubieran sido acumulados de conformidad con el artículo 207 de esta Ley. De igual manera, en el caso de que hubieran efectuado las deducciones en los términos de este Capítulo, no podrán volver a efectuarlas.

Por último, cabe recordar que según lo previsto en el artículo 206 de la Ley del ISR, las personas morales que dejen de tributar en el RESICO, no podrán volver a hacerlo.